Bonjour,

Que peut-on penser du prix du porc en ce moment sur la Bourse? Inespéré? Ou bien ça va monter encore plus? J’avais la sensation que 2024 serait une bonne année au niveau des prix. Pas une année exceptionnelle, mais juste une bonne année. Mais la question demeure : Que fait-on? On prend des protections contre la baisse? (CLD , contrats à terme, options?). Si on fait du hedging, le prix va monter évidemment! Et si on le fait pas, les prix vont baisser évidemment aussi! Regardez simplement ce qui se passe présentement, les prix grimpent mettant en doute les protections baissières achetées récemment.

Pour débuter une petite analyse, parlons du prix des grains au Québec. En ce moment, les prix ont atteint des niveaux pas vu depuis près de 5 ans. Les prix de mais oscillent autour de $ 260 CAD / tonne livré alors que le tourteau de soya tourne $635 CAD / tonne livré (prix approximatif) pour cette période de l’année. Et on s’attend à ce que les prix de mais faiblissent encore un peu en raison de l’abondance locale et du manque d’enthousiasme des meuneries à acheter. Quand on parle de hedging ou de contrepartie, on devrait toujours partir avec nos couts de production en tête. Et l’alimentation demeure le point le plus important dans le calcul.

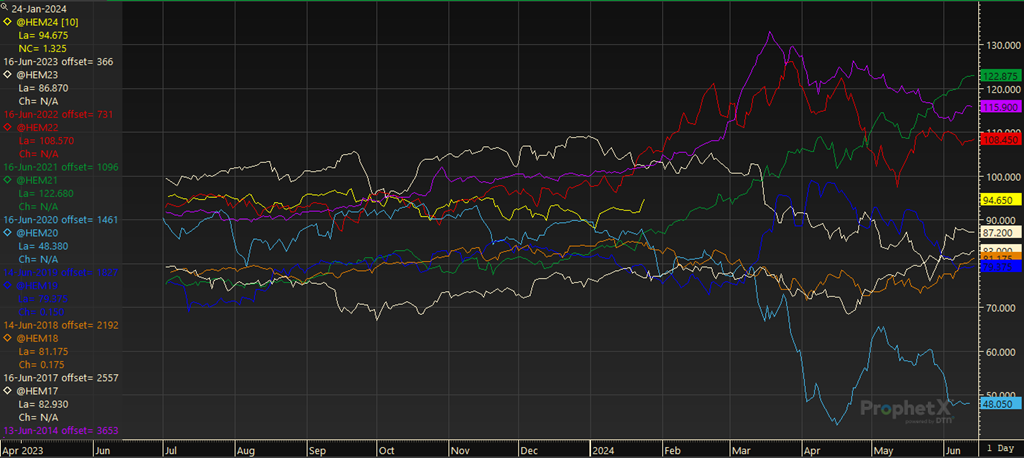

Qu’est-il du porc? Les prix sont bons présentement. La fourchette de prix des contrat à terme se situe dans le haut des meilleures années jamais atteintes ces dernières années. Vrai, quand on regarde 2014 et 2021, les prix ne semblent hyper excitants, mais c’étaient des années exceptionnelles en raison de la maladie qui sévissaient aux États-Unis (DEP) et en Chine. Peut-on s’entendre pour dire que pour une année de production ‘’normale’’ les prix sont bons? Évidemment, que les prix de 2014,2021 t 2022 ont été plus que bons puisque nous étions dans des crises de production. Vit-on une de ces crises? La crise financière des fermes est-elle si forte que cela affectera la production porcine en 2024? Il est vrai que l’on vit la plus longue séquence de pertes financières reliées à l’élevage depuis des dizaines d’années!

Contrats à terme (juin)

Les prix ont beaucoup réagi depuis 2 semaines. Il y a milles et une rumeurs dans les marchés présentement et nous allons essayer de les décortiquer un peu.

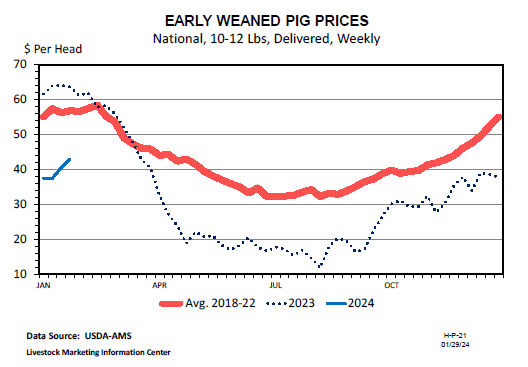

Premier argument qu’on entend : ‘’Le USDA a fini par surestimer la production dans ses rapports de Hog & Pig’’ Plusieurs analystes ont avancé cette idée. Il est rare le nombre de fois ou le USDA a surestimé la production. Il fait presque toujours le contraire. Mais c’est possible. Que finalement les gains de productivité étaient peut-être un mirage au lieu d’être un miracle! On semble blâmer les importations de porcelets canadiens dans les calculs et les statistiques seraient mêler comme un jeu de cartes. Le toujours excellent Steiner du Dailylivestock report essaie aussi de mettre son grain de sel dans la discussion et publie le prix des porcelets pour voir si leur prix reflète une forme de demande ou un surplus d’offre. Le prix des porcelets (les plus petits) présentement est en hausse, mais demeure sous les moyennes historiques. Mais la montée des prix récente est contre-cyclique. Avec la montée des contrats à terme de porc et la baisse importante du prix des grains, il devait être intéressant pour un finisseur de se lancer dans l’élevage et gardant en tête des livraisons de porcs en été ou vers la fin de l’été.

Alors que les porcelets plus gros ne semblent pas susciter l’enthousiasme auprès des acheteurs.

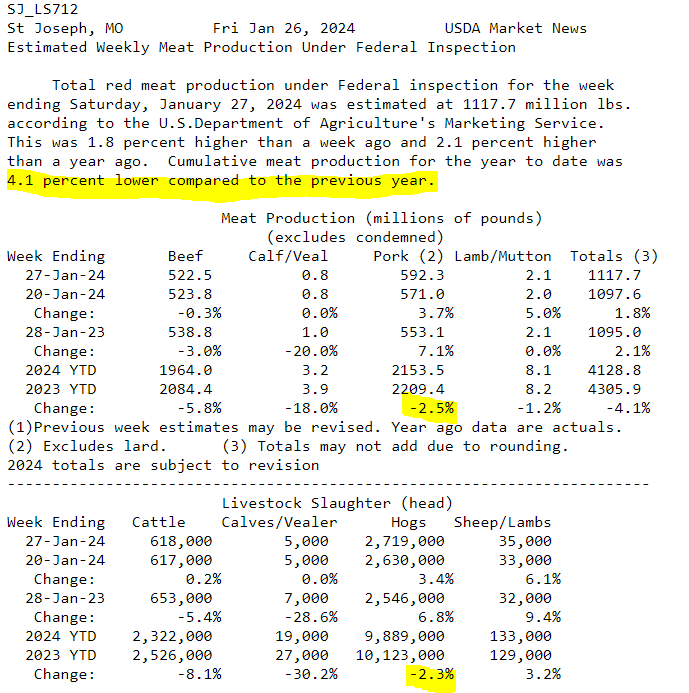

Le USDA a-t-il surestimé la production en 2023 pour 2024? Si on se fie aux plus récentes données d’abattages, on pourrait dire que oui. Pour les 26 premiers jours de 2024 (oui , c’est peu), la production et l’abattage de porc est à la baisse de 2.3% Non seulement, la production porcine semble être à la baisse, mais toutes les viandes sont en baisse en 2024. La quantité de viande disponible est 4.1% inférieure au début de l’année 2023. Il va sans dire, que le nombre de journées compte pour beaucoup dans ce pourcentage. Le temps des Fêtes vient influencer le nombre de porcs abattus et les journées disponibles pour l’abattage. De plus, Pâques arrive tôt cette année, le Super Bowl arrive à grand pas, les températures douces sur la côte est sont toutes des circonstances qui viennent influencer nos choix alimentaires pour débuter l’année. La récession américaine tant crainte et redoutée, ne semble pas vouloir arriver (bonne chose!). La confiance des consommateurs est ainsi augmentée ce qui peut augmenter notre consommation de produits agricoles et alimentaires. Ca demeure circonstanciel comme situation, mais l’effet est réel sur la Bourse et sur les prix des contrats.

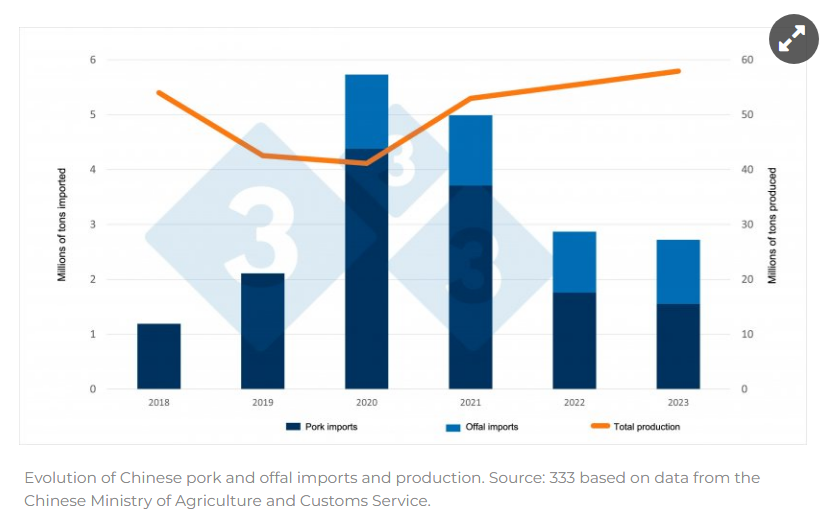

Certaines personnes prétendent que la Chine sera une grande importatrice de viande de porc. Le pays annoncé récemment que le cheptel aurait diminué de 4% lors du dernier recensement. Et le cheptel reproducteur a, quant à lui, baissé de 5.7% pour se situer à 41.42 millions de truies. La Chine a abattu 726 millions de porc en 2023 et atteint une production de 57.94 millions de tonnes de viande de porc, une quantité la plus élevée depuis 2014. Mais les prix ont baissé de 14% en 2023 versus 2022. Plus des 2/3 des compagnies chinoises ont perdu de l’argent dans l’élevage en 2023. Et le problème c’est que le gouvernement ne donnera plus d’argent aux compagnies pour sauver leurs entreprises. On le voit présentement, le gouvernement a coupé les vivres au plus gros promoteur immobilier chinois (Evergrande) qui était en restructuration depuis 2 ans maintenant. Faillite! Point barre! La Chine devra diminuer le nombre de porcs produits de façon à ne pas désorganiser son marché. Évidemment si tout le monde met le pied sur le frein de la production en même temps, on pourrait ressentir des effets positifs vers la fin de l’année 2024 sur nos prix en Amérique du Nord. Mais qu’en est-il de la demande? On le sait , la croissance (exponentielle) économique chinoise tire à fin ainsi que sa croissance démographique, par conséquent peut-on voir une augmentation de la production et des importations de viande? On peut en douter. Et de toute façon, la Chine se tourne de plus en plus vers des sources d’approvisionnement autres (Russie / Brésil).

La question demeure : On se hedge ou pas dans ce marché? Je considère que oui, il faut commencer. Surtout si les marges sont positives. On ne semble pas vivre une année de maladies par exemple et donc il faut profiter des hausses du marché à terme pour fermer des prix avantageux. On garde l’œil ouvert cependant pour voir si les circonstances changent!

Et dire que je me demandais pourquoi j’avais la chanson suivante dans la tête depuis hier : ‘’Celebrate good time c’mon!’’ Faites le train, on part! (Que fait-on sans le groupe Kool and the Gang!)

FREDERIC HAMEL, CFA

Avertissement :

Le contenu et les opinions exprimés dans le présent commentaire sont uniquement ceux de l'auteur(s) et ne sont pas nécessairement partagés par R.J. O'Brien & Associés Canada Inc. Les données et observations présentées ici ne sont fournies qu'à titre informatif et ne doivent pas être interprétées comme une indication ou garantie de rendement futur des marchés concernés. Le risque de perte dans les contrats à terme ou les options sur marchandises peut être important et ne convient pas à tous les investisseurs. Contactez votre représentant de compte pour plus d'informations sur ces risques. Les informations et les opinions contenues dans le présent document proviennent de sources jugées fiables, mais ne sont pas garanties quant à leur exactitude ou leur exhaustivité. Veuillez examiner soigneusement votre situation financière avant de prendre des décisions de transaction. R.J. O'Brien & Associés Canada Inc. est un membre de l' Organisme canadien de réglementation du commerce des valeurs mobilières (OCRCVM) et le Fonds canadien de protection des épargnants (FCPE).