Aujourd’hui le 6 juillet.

Journée chaude et collante, comme l’économie et l’inflation… Surchauffe.

L’économie

Les grains nous ont tenu occupé (TRÈS OCCUPÉ!) dans les dernières semaines. Crainte de sécheresse, rallye haussier, ensuite de la pluie, la fin de la sécheresse, les rapports USDA, etc… Le montagnes russes quoi. Je l’ai dit souvent dans la dernière année le coût de production en 2023 sera exorbitant; les fertilisants, le fuel, les semences, la main d’œuvre…. ET LE FINANCEMENT! Je n’ai pas calculé exactement car je pense que c’est un acte agronomique anyways, mais je suis d’avis que le coût de production cette année sera astronomique. La pilule sera plus difficile à avaler pour certain mais voici : le marché s’en fout (presque) entièrement du coût de production quand vient le temps de mettre en marché. La mise en marché c’est simplement l’équilibre en l’offre et la demande. POINT. Si la demande est forte, le prix monte. Si la production est abondante et qu’on a des surplus le prix chute.

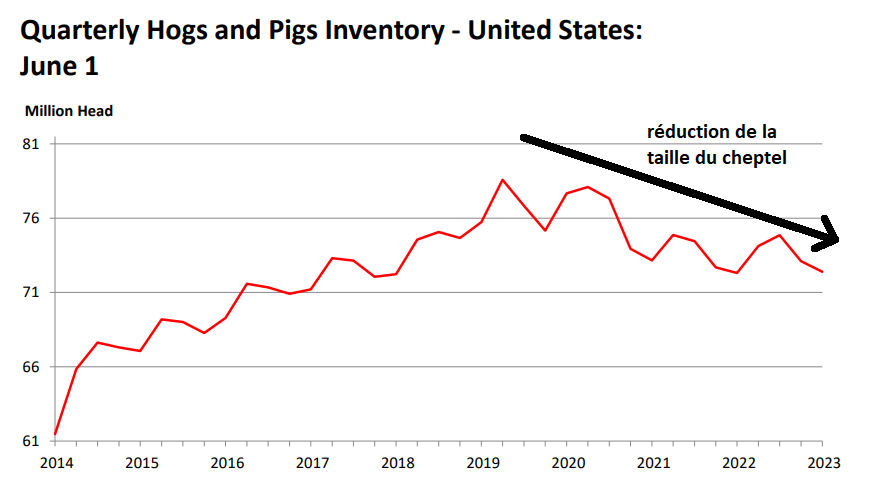

Que le coût de production soit élevé ou faible, ça n’a presque pas d’influence à court terme. Tu veux une preuve? Parle à un éleveur de porc. Demandes-lui comment ça feel d’aller livrer des cochons à 220$ du 100kg à l’indice quand tu as payé du maïs à 450$ la tonne et du tourteau encore plus cher. En fait l’impact de ce genre de situation est beaucoup plus lent à s’opérer. Dans les cas des éleveurs, la situation a particulièrement été difficile depuis 2020 au moment où le grain a commencé à devenir très cher.

À court terme, l’augmentation du coût d’alimentation a réduit fortement la rentabilité financière des fermes d’élevage. Tu te dis… bon cette année c’est moins bon, mais l’an passé on a fait du cash. Ok. C’est correct une fois de temps en temps d’avoir une moins bonne année. Mais là, ensuite, tu en as une autre. Une deuxième moins bonne année. Puis encore. Une troisième. Ainsi de suite… Alors on fait quoi? On en fait moins. On ralenti la production. De ce fait, en réduisant la production on obtient certains résultats avec le temps.

- On crée une rareté. S’il y a moins de porc, mais pas moins de population, tôt au tard la demande sera plus grande que l’offre et donc l’effet de rareté fera grimper les prix.

- En ayant moins d’animaux à nourrir, on aura donc moins de grain à acheter. Les inventaires de grains vont augmenter et le prix sera plus raisonnable.

C’est exactement ce qu’on a observé aux États-Unis. Et ici au Québec aussi… Les éleveurs de porc ont « souffert », comme ici, et le prix reçu n’a jamais réellement tenu compte du coût de production. C’est le LIBRE MARCHÉ qui a donc dominé. Avec le temps, le cycle économique revient intéressant; le revenu augmente (rareté dans la viande) au moment où les coûts baissent (grains moins cher) et la profitabilité revient tranquillement. Un cycle, quoi.

Bref tout ça pour dire que le coût de production est primordial dans le plan de mise en marché. C’est la clé de la rentabilité pour une entreprise agricole. Par contre, le coût de production n’a pas réellement d’influence (À COURT TERME) sur le prix qui sera offert tant aux utilisateurs qu’au production.

Coût de production = OUTIL DE GESTION

Prendre le coût de production pour prédire le prix d’une matière première à court terme est très risqué. À long terme, sur les grandes tendances oui il y a une corrélation mais à court terme c’est risqué. Exemple : « le prix ne peut pas aller en dessous de X, car le produire m’a couté Y ». Ouf, on peut avoir une surprise…

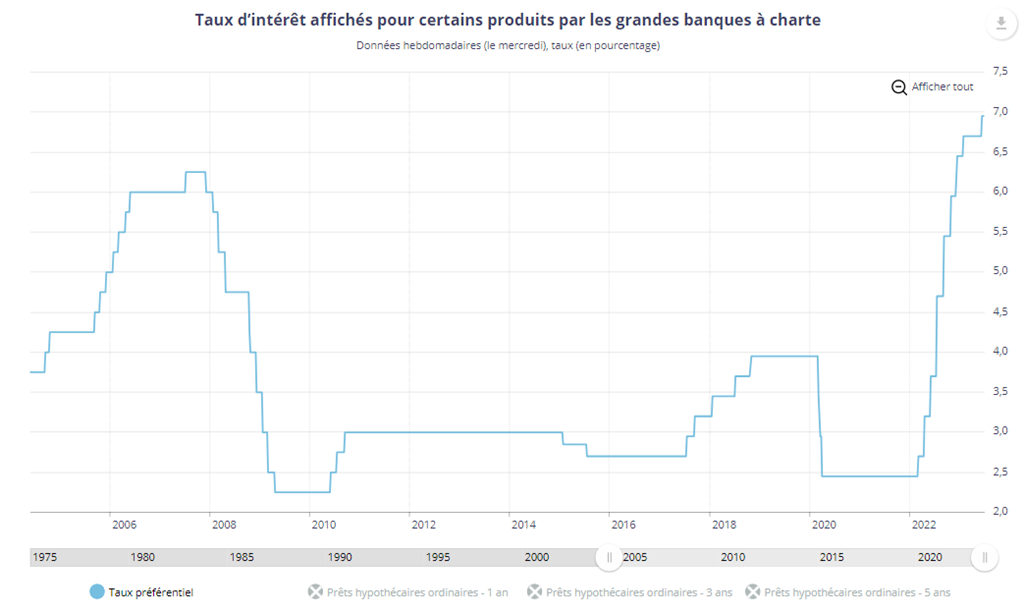

Bon, je m’égare un peu car je voulais parler d’économie car elle reprendra plus de place dans les prochaines semaines/mois à mon avis. En fait j’ai passé par le coût de production pour amener le sujet des frais financiers. Les fameux TAUX D’INTÉRETS qui ne cessent d’augmenter et on dirait que ce n’est pas fini encore. Quand je regarde les chiffres de Statistique Canada et que je vois que l’endettement des fermes est passé de 106 milliard à 138 milliard en 5 ans, soit une augmentation de 30%, je me dit que le coût de production sera encore plus grand et le risque financier aussi. Un million de dette aujourd’hui coûte environ 70,000$ par année (7%) tandis qu’en 2018 c’était à peine 20,000$ (2%). J’utilise pour référence le taux « prime » ou en français le taux préférentiel qui est à 6.95% en ce moment et environ de 2% en 2018.

Et quand je regarde la situation économique et les rendements obligataires, on dirait qu’on rentre dans une nouvelle ère de taux d’intérêt beaucoup plus élevé. Le genre de situation qui durera plusieurs année, genre. Ca ne donne pas l’impression qu’on aura une hausse des frais financiers cette année mais que l’an prochain ça sera revenu comme avant. On a l’air parti pour un cycle de 5-10 ans. M’enfin. On verra bien.

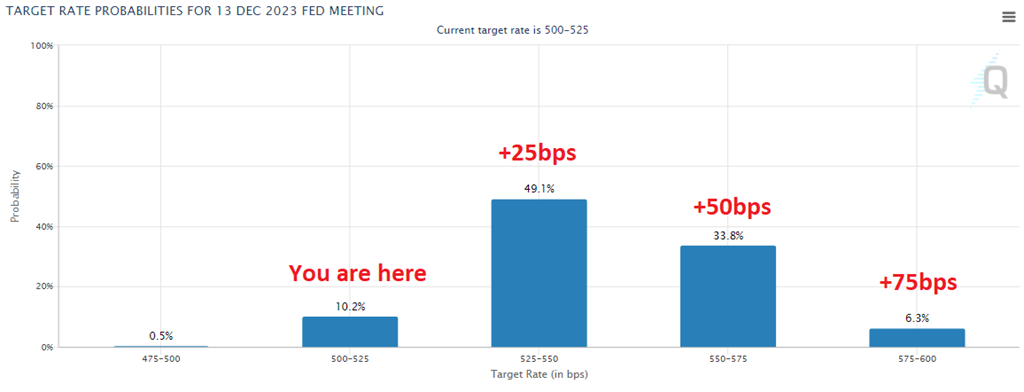

Donc l’économie fait un retour sur l’avant-scène car en juillet nous auront une révision des taux d’intérêt autant au Canada (semaine prochaine 12 juillet) et aux États-Unis (26 juillet) et les statistiques publiées dernièrement montre encore trop de surchauffe et suggère donc, ENCORE, un autre tour de vis. Ce matin certains chiffres d’emploi montrent encore plus de pression sur les salaires et embauches.

Au Canada c’est la même chose. Les rendement obligataires (taux d’intérêts) sont à la hausse (ENCORE) depuis le printemps. Grand’pa est mort de rire avec son CPG à 5.60% et sa maison payée, mais pour un bon nombre de personne c’est de moins en moins drôle et de plus en plus inquiétant.

Donc voilà, je mets la table pour vous parler un peu plus d’économie dans les prochaines semaines et l’impact que cela pourrait avoir sur les matières premières et l’ensemble des produits financiers car tout est relié.

Économie, emploi, inflation, taux d’intérêts, récession, stock market, SP500, Dow Jones, Banque du Canada, Réserve Fédérale, pétrole, grain, élevage.

Allez, bonne soirée et bonne crème glacée 🍦 😊 ✌️ ☀️

Sim.

SIMON BRIERE

Avertissement :

Le contenu et les opinions exprimés dans le présent commentaire sont uniquement ceux de l'auteur(s) et ne sont pas nécessairement partagés par R.J. O'Brien & Associés Canada Inc. Les données et observations présentées ici ne sont fournies qu'à titre informatif et ne doivent pas être interprétées comme une indication ou garantie de rendement futur des marchés concernés. Le risque de perte dans les contrats à terme ou les options sur marchandises peut être important et ne convient pas à tous les investisseurs. Contactez votre représentant de compte pour plus d'informations sur ces risques. Les informations et les opinions contenues dans le présent document proviennent de sources jugées fiables, mais ne sont pas garanties quant à leur exactitude ou leur exhaustivité. Veuillez examiner soigneusement votre situation financière avant de prendre des décisions de transaction. R.J. O'Brien & Associés Canada Inc. est un membre de l' Organisme canadien de réglementation du commerce des valeurs mobilières (OCRCVM) et le Fonds canadien de protection des épargnants (FCPE).