Météo US

- World Weather anticipe quelques précipitations pour le Midwest d’ici le week-end, mais il précise également qu’elles seront probablement insuffisantes pour améliorer l’humidité des sols asséchés. Par ailleurs, l’organisme prévoit aussi, pour la même période, des averses bénéfiques pour le centre et le sud des Plaines US, ainsi que pour certaines régions du Colorado. Ces précipitations devraient faciliter l’émergence et le peuplement des cultures de blé d’hiver qui s’y trouve.

- De son côté, le NOAA indique que de la pluie pourrait avoir lieu dans le courant de la semaine prochaine dans le centre et l’ouest du Midwest. Il précise toutefois que ces averses pourraient s’avérer légères. Mais au reste, le NOAA indique que les conditions météo US sont toujours très favorables à la récolte.

- Globalement à court terme, les conditions météo US restent favorables à la récolte. L’analyse des cartes US, fournies par World Ag Weather et dessinées jusqu’au 3ème jour, indique notamment que le temps sera sec pratiquement à la grandeur du Midwest et du Sud-Est US. Des averses pourraient affecter le centre ouest et le sud-ouest des Plaines US, aux alentours du Colorado.

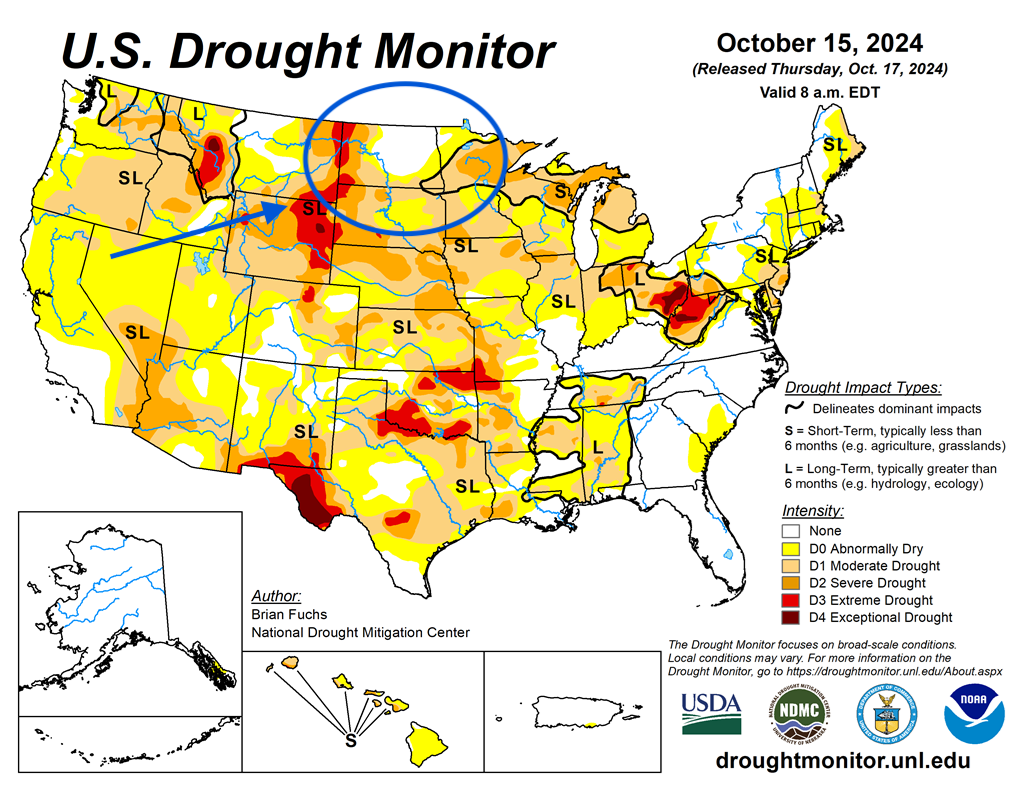

- Cette carte US, fournie par l’US Drought Monitor et dessinée pour le 15 octobre dernier, montre surtout que le centre et l’ouest du Midwest se sont asséchés tout comme la quasi-totalité des Plaines US, à l’exception de l’extrême nord, au Dakota du Nord, où l’humidité semblait bonne (voir les zones blanches).

- Le NOAA mentionne que la mousson a commencé au Brésil, de sorte que des précipitations favorables pourraient avoir lieu au cours des 10 prochains jours dans les régions clés. Elles devraient éliminer lentement les effets de la sécheresse des dernières semaines, un système qui a talonné le centre sud et le centre ouest du pays.

Dans le cas de l’Argentine, et toujours pour la même période, le NOAA anticipe de la pluie bénéfique pour plusieurs secteurs.

- Globalement, les conditions météo au Brésil semblent en constante amélioration. L’analyse des cartes du Brésil, fournies par World Ag Weather et dessinées jusqu’au 3ème jour, montre une possibilité d’alternance de pluie et d’ensoleillement bénéfique pour la plupart des régions clés c’est-à-dire : le Mato Grosso, le Goiás, le Mato Grosso do Sul, le Minas Gerais, le Sao Paulo, le Paraná, l'État de Santa Catarina et le Rio Grande do Sul.

- Essentiellement, les conditions météo en Argentine sont à surveiller à court terme. L’analyse des cartes de l’Argentine, fournies par World Ag Weather et dessinées jusqu’au 3ème jour, indique un temps sec possible qui s'étirera à la grandeur du territoire, sauf pour l’extrême nord qui pourrait recevoir des pluies abondantes. Les averses pour la majorité des régions viendront peut-être plus tard, dans la période des 4 à 7 prochains jours.

Maïs

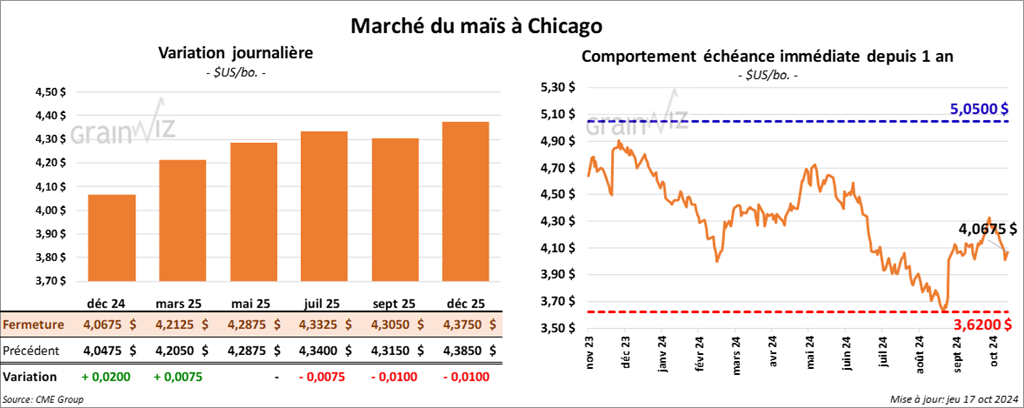

Le contrat de maïs US déc. 24 a clôturé à 4,0675 $ (+ 2 cents). Celui mars 25 a fermé à 4,2125 $ (+ ¾ cent). Celui mai 25 a terminé à 4,2875 $ (0,0).

- Ce matin, l’USDA a annoncé des ventes privées à l’exportation de 197,180 tonnes de maïs US. La destination était le Mexique et les livraisons prévues en 2024/25. Il a également signalé des ventes privées à l’exportation de 101,000 tonnes de maïs US. Les destinations étaient inconnues et les livraisons attendues en 2024/25.

- Le Wall Street Journal mentionne que des économistes sont optimistes quant à l’évolution de l’économie US. Ils croient que le PIB pourrait se stabiliser avec une inflation à la baisse et un marché de l’emploi décent. Ils pensent aussi que les probabilités de récession au cours des prochains mois ont reculé. À terme, ils anticipent que la Fed réduira son taux directeur à un niveau plus bas que ce qui avait été initialement prévu.

- La production moyenne d’éthanol US au cours de la semaine du 11 octobre dernier a été de 1,042 million de barils par jour, soit à une hausse de 0,4 % comparativement à la semaine précédente et à une augmentation de 0,7 % par rapport à l’an dernier. Les attentes des analystes étaient de 1,046 million de barils par jour.

Quant aux inventaires d’éthanol US, ils avaient été établis à 22,275 millions de barils, une hausse de 0,5 % comparativement à la semaine précédente et une augmentation de 5,5 % par rapport à l’an passé. Les analystes anticipaient des stocks à 22,331 millions de barils.

- Le Buenos Grain Exchange (BAGE) mentionne que des vents froids inhabituels persistent toujours dans plusieurs régions argentines, asséchant les sols et retardant les semis. Mais à l’instar du NOAA, le BAGE anticipe des précipitations favorables dans le courant des 10 prochains jours. Celles-ci devraient convenir aux ensemencements.

- En Chine, le ministère de l’Agriculture soutient que la récolte de maïs est terminée à 70 % pour une production à la baisse de 7 % comparativement à l’an passé.

- L’International Grains Council (IGC) a laissé inchangée son estimation de la production mondiale de maïs à 1,224 milliard de tonnes. Il tient compte notamment que les productions US et indiennes sont en hausse.

- Dans un appel d’offres, l’Algérie recherche 240,000 tonnes de maïs d’origines argentines et brésiliennes.

- L’US Drought Monitor mentionne qu’au 15 octobre dernier, 62 % des plants de maïs US se trouvaient dans des zones de sécheresse, ce qui était une forte augmentation de 13 points par rapport à la semaine précédente.

- Pour demain, les analystes anticipent des ventes à l’exportation de maïs US entre 1,2 et 2,3 millions de tonnes.

- Apparemment, les cours du maïs US ont récupéré des baisses de la nuit dernière. Mais si la journée d’aujourd’hui a été stable, l’amélioration des conditions météo en Amérique du Sud et le départ de la mousson au Brésil auront agi comme facteurs négatifs.

Le temps toujours plus sec aux États-Unis était également à considérer avec la possibilité d’accélération de la récolte qu’il implique.

Toutefois, la stabilité des cours était aussi la conséquence d’une correction, que les hausses des contrats de soya US et de blé US ont aidé à stopper dans la journée.

Il reste que la demande pour le maïs US est forte, comme le montrent les ventes privées à l’exportation annoncées aujourd’hui.

Soya

Le contrat de soya US nov. 24 a clôturé à 9,8875 $ (+ 8 ¾ cents). Celui janv. 25 a fermer à 9,9800 $ (+ 4 cents). Celui mars 25 a terminé à 10,0975 $ (+ 2 cents). Quant au tourteau de soya US, le contrat déc. 24 a fini à 318,10 $/tonne (+ 4,40 $/tonne). Celui janv. 25 a clôturé à 314,90 $/tonne (+ 2,60 $/tonne). Celui mars 25 a fermé à 315,10 $/tonne (+ 1,90 $/tonne). Du côté de l’huile de soya US, le contrat déc. 24 a terminé à 42,59 $ (+ 91 points). Celui janv. 25 a fini à 42,35 $ (+ 73 points).

- Le ministère chinois de l’Agriculture estime que la récolte de soya chinois est maintenant terminée à 83 %.

- Toujours en Chine, le gouvernement a encore du mal à solutionner le marasme économique qui touche actuellement le pays. Les stimulus mis en place récemment n’ont pratiquement pas eu d’effets.

- Des agriculteurs argentins, désirant au départ semer du maïs, ont changé d'avis en optant pour du soya. Des analystes expliquent que les incitatifs économiques et la météo sont plus favorables au soya qu’au maïs. À ceci s’ajoute la crainte d’autres infestations de cicadelles de maïs, comme ce fut le cas la saison dernière.

- Rabobank estime que le flux d’averses prévu au cours des prochains jours au Brésil et en Argentine devrait permettre une bonne période de semis.

- L’IGC a augmenté son estimation de la production mondiale de soya de 2 millions à 421 millions de tonnes. Par contre, il projette une augmentation des stocks mondiaux de fin d’année de soya 2024/25 de 4 millions à 86 millions de tonnes.

- L’US Drought Monitor indique qu’au 15 octobre dernier, 54 % des plants de soya US se trouvaient en zone de sécheresse, soit une augmentation de 11 points comparativement à la semaine précédente.

- Pour demain, les analystes prévoient des ventes à l’exportation de soya US entre 1,0 et 2,3 millions de tonnes. Ils voient aussi celles de tourteau de soya US entre 150,000 et 350,000 tonnes. Quant à l’huile de soya US, les attentes sont entre 0 et 20,000 tonnes.

- La journée dans le soya a été marquée par des éléments purement techniques. Il y aurait aussi, semble-t-il, une résistance à 10,0000 $.

Comme le démontrent les améliorations des conditions météo en Amérique du Sud, les données fondamentales ne sont pas nécessairement bonnes. Elles suggèrent que les semis de soya pourraient s’accélérer jusqu’à rattraper les retards des dernières semaines.

Par ailleurs, l’idée que les Argentins puissent produire plus de soya que de maïs n’est pas non plus un facteur positif.

Enfin, le temps sec en territoire US signifie des possibilités d’accélération dans les activités de récolte. Comme élément, il attitre les vendeurs.

Il reste pourtant que la performance du soya a été remarquable tout au long de la journée, et ce, malgré la baisse du pétrole brut (WTI) et la force du dollar US.

Blé

À Chicago, le contrat de blé déc. 24 a clôturé à 5,8950 $ (+ 4 ½ cents). Celui mars 25 a fermé à 6,0950 $ (+ 4 ¼ cents). Celui mai 25 a terminé à 6,2050 $ (+ 4 ½ cents). À Kansas, le contrat de blé dur rouge d’hiver déc. 24 a fini à 5,8875 $ (+ 5 ¾ cents). Celui mars 25 a clôturé à 6,0350 $ (+ 4 ¾ cents). Celui mai 25 a fermé à 6,1325 (+ 4 ½ cents). À Minneapolis, le contrat de blé de printemps déc. 24 a terminé à 6,2875 $ (+ 8 cents). Celui mars 25 a fini à 6,5000 $ (+ 7 ¼ cents). Celui mai 24 a clôturé à 6,6150 $ (+ 7 cents).

- Les Russes ont permis aux Kazakhs d’utiliser leur territoire pour faire le transit de leur grain vers d’autres pays. Il est toutefois interdit à ces derniers d’exporter du grain en Russie. Le Kazakhstan pourrait avoir sa récolte de grain la plus élevée depuis 2011.

- L’IGC estime que la production mondiale de blé est inchangée à 798 millions de tonnes. Il note aussi que les stocks de fin d’année sont en baisse de 1 million à 266 millions de tonnes.

- L’US Drought Monitor avance qu’au 15 octobre dernier, 52 % des plants de blé d’hiver US se trouvaient en zone de sécheresse, ce qui était une augmentation de 5 points par rapport à la semaine précédente.

- Pour demain, les analystes projettent les ventes à l’exportation de blé US entre 250,000 et 600,000 tonnes.

- Dans le secteur du blé US, des ajustements techniques ont eu lieu tout au long de la journée. Le rapport de l’US Drought Monitor montre que les conditions de culture du blé d’hiver US sont plus rudes. De fait, les données montrent qu’au 15 octobre dernier, 87,6 % des Plaines US étaient en sécheresse.

Bœuf

Bœuf

Le contrat de bœuf US oct. 24 a clôturé à 186,63 $ (- 43 cents). Celui déc. 24 a fermé à 186,18 $ (- 43 cents). Celui févr. 25 a terminé à 186,98 $ (0,0). Quant au veau US, le contrat oct. 24 a fini à 246,72 $ (+ 63 cents). Celui nov. 24 a clôturé à 245,75 $ (+ 25 cents). Celui janv. 25 a fermé à 243,13 $ (- 23 cents).

- Le 16 octobre dernier, le CME Feeder Cattle Index était en hausse de 80 cents à 250,25 $.

- Aujourd’hui, le Fed Cattle Exchange, une division de Central Stockyards (US), n’a pas réussi à vendre les 2,220 têtes offertes à son encan en ligne US. Les lots en vente concernaient le Texas, l’Oklahoma, le Nouveau-Mexique, le Kansas et d’autres régions normalement non participantes à l’encan. Les prix de réserve étaient entre 187,00 et 200,00 $. Les offres les plus élevées variaient entre 0,00 et 185,00 $.

- Pour le Canada, le Fed Cattle Exchange n’a pas réussi à vendre les 400 têtes offertes à son encan canadien. Tous les lots en vente concernaient l’Alberta. Les prix de réserve étaient de 405,00 $CAN. Les offres les plus élevées variaient entre 0,00 et 402,00 $.

- Cet après-midi, la valeur du surgelé a augmenté avec un écart Ch/Se qui s’est rétréci à 25,74 $. La découpe «Choice» a progressé de 13 cents à 319,26 $. Celle «Select» a pris 1,15 $ à 293,52 $.

- Pour aujourd’hui seulement, l’USDA a évalué les abattages sous inspections fédérales à 118,000 têtes soit à une augmentation de 3,000 têtes comparativement à la semaine précédente et à une baisse de 7,322 têtes par rapport à l’an dernier.

- Il a également estimé le cumulatif hebdomadaire des abattages sous inspections fédérales à 488,000 têtes, ce qui représente une hausse de 14,000 têtes comparativement à la semaine précédente et une baisse de 13,670 têtes par rapport à l’an passé.

- La journée dans le bœuf US a été celle d’ajustements techniques sans doute provoqués par le besoin d’une correction. La demande pour le bœuf US reste ferme, comme l’indique la valeur la découpe «Choice» qui a été en progression constante depuis quelque temps. Mais avec les prix toujours plus élevés, les spéculateurs craignent probablement un revers de la demande.

La hausse des cours du veau US s’expliquerait en partie par la faiblesse des prix du maïs US.

Porc

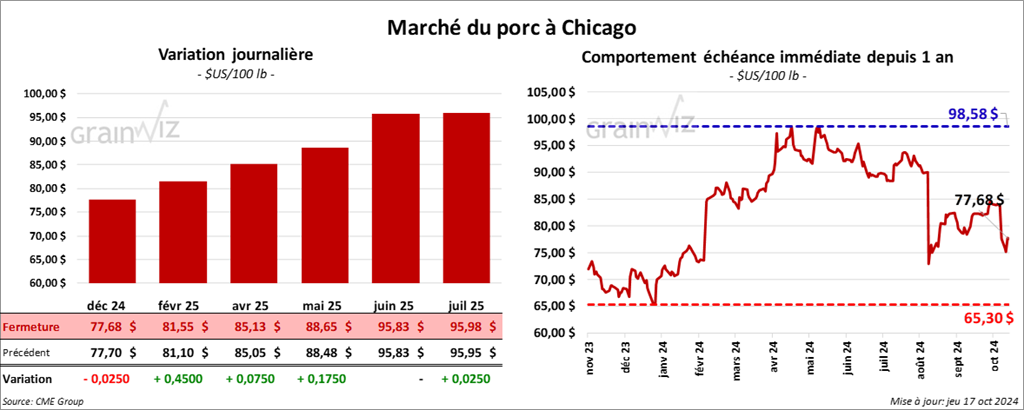

Le contrat de porc US déc. 24 a clôturé à 77,68 $ (- 3 cents). Celui févr. 25 a fermé 81,55 $ (+ 45 cents). Celui avr. 25 a terminé à 85,13 $ (+ 8 cents).

- Le 15 octobre dernier, le CME Lean Hog Index était en baisse de 23 cents à 83,85 $.

- Cet après-midi, le prix moyen au comptant de la carcasse a reculé de 1,28 $ à 76,15 $.

- La valeur moyenne des découpes a augmenté de 1,56 $ à 96,41 $. La découpe de la longe a progressé de 1,14 $ à 89,46 $. Celle de la fesse a pris 2,49 $ à 104,77 $. La découpe de l’épaule a gagné 53 cents à 76,92 $. Celle de la côte a été la seule en baisse : elle a reculé de 93 cents à 138,33 $. La découpe du jambon s’est accrue de 1,25 $ à 83,32 $. Enfin, celle du flanc a progressé le plus, soit de 5,65 $ à 145,55 $.

- Pour aujourd’hui seulement, l’USDA a évalué les abattages sous inspections fédérales à 486,000 têtes, ce qui représente une baisse de 1,000 têtes comparativement à la semaine précédente et une réduction de 918 têtes par rapport à l’an dernier.

- Il a également estimé le cumulatif hebdomadaire des abattages sous inspections fédérales à 1,932 million de têtes, soit à une hausse de 4,000 têtes comparativement à la semaine précédente et à une augmentation de 6,334 têtes par rapport à l’an passé.

- Pour le contrat à court terme de porc US déc. 24, la journée a été marquée par une faiblesse typique d’un mois d’octobre. La baisse du CME Lean Hog Index s’est également poursuivie. Rappelons qu’aux États-Unis, octobre est le mois national du porc, où la demande des distributeurs US est plus élevée. Elle débouche sur une plus grande disponibilité de porc US sur le marché, une situation qui peut écraser les prix.

Dollar canadien

Dollar canadien